近年、金融市場において注目を集めるデジタル社債についてご存じでしょうか?

デジタル社債とは新しい金融商品の形であり、ブロックチェーン技術を活用することで発行される社債を指します。デジタル社債は、透明性の向上、取引コストの削減、投資家と発行体双方にとっての管理コストの低下などといったメリットを提供します。

本記事では、デジタル社債について、従来の社債との違い、発行方法、メリットやデメリットを分かりやすく解説します。また、具体的な発行事例にも触れ、デジタル社債がもたらす可能性について詳しくご紹介します。

最後までご覧いただくことで、デジタル社債の全体像や市場の動向、そしてその将来性を理解することができるでしょう。デジタル化が進む今、新たな資本市場の形をぜひチェックしてみてください。

デジタル社債とは

従来の社債との違い

デジタル社債(トークン化された社債)は、ブロックチェーン技術を活用して発行される新しい形式の社債です。従来型の紙媒体や電子データによる社債とは異なり、デジタル社債は取引記録が分散型台帳に記録されることで、透明性と安全性が高められています。加えてこの仕組みにより、従来の社債と比較して以下のような改善が実現しています。

- 中間コストの削減

- 購入や管理手続きの簡略化

- 不正取引リスクの低減

- リアルタイムな取引の実現

なおデジタル社債を含むデジタル化された証券全般(債権、不動産、信託受益権など)のことを、セキュリティトークン(ST)と呼びます。

デジタル社債の発行方法

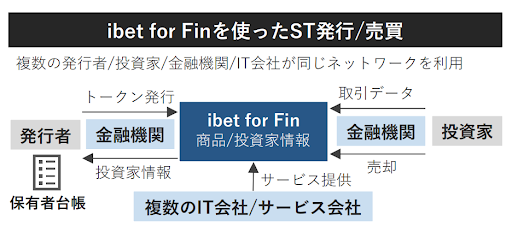

デジタル社債の発行の際には、一般的にブロックチェーン技術を基盤としたST発行のためのプラットフォームを使用します。発行体である企業は、このプラットフォームを通じて社債を発行し、投資家に提供します。具体的なプラットフォームの例としては、株式会社BOOSTRYが提供するibet for Finが挙げられ、デジタル社債の発行方法は以下図のように説明されています。

出典元:https://www.fsa.go.jp/singi/digital/siryou/20230606/3boostry.pdf

ブロックチェーン技術を活用することで、債券の登録、取引、利息支払いなどのプロセスが効率化され、コストを大幅に削減できます。また、スマートコントラクトを組み込むことによって利息の自動支払いなどが可能となり、人的ミスや遅延を防ぐことができます。

デジタル社債のメリット

デジタル社債には、従来型の社債にはない多くの利点があります。まず、ブロックチェーン技術を活用することで、不正リスクが大幅に軽減され、取引の信頼性が向上します。また、投資家にとっては、取引コストが削減されるとともに、取引が迅速化されるため、利便性が高まります。

さらに、スマートコントラクトによる自動化機能は、利息支払いなどの手続きを簡略化し、人的エラーのリスクを軽減します。こうした技術的な特徴は、特に金融機関や機関投資家にとって魅力的な要素となっています。

デジタル社債のデメリット

上記のようなメリットがある一方で、デジタル社債には解決すべき課題も存在します。特に技術的な複雑さや導入コストの高さは、発行体にとって大きな負担となることがあります。

またブロックチェーン技術という、比較的歴史の浅い技術を取り入れているため、発行体と投資家の双方でその安全性に対する信頼が確立されていない点もデメリットと言えるでしょう。加えて、新たな法規制や業務フローへの対応が論点として表出するため、一時的に導入コストが出てくるという問題もあります。

ただし、上述したデメリットについては、専用のプラットフォームを使用することで一定程度の解決が可能となっています。事実、日本で発行されたデジタル債権は、その多くが専用プラットフォームを通して発行されています。プラットフォームの提供元の中には、金融大手のグループ会社が開発を行っているものも存在しているため、信頼性とコンプライアンスの面で安心感があります。

当該プラットフォームの具体例としては、株式会社BOOSTRYが提供しているibet for Fin、Securitize Japan株式会社が提供しているSecuritizeがあります。具体的な説明は記事後半の『デジタル社債の発行支援企業』にて行いますので、ぜひ最後までご覧ください。

参考情報:公募と私募の違い

日本における社債発行には、私募と公募という2つの形式があります。それぞれ発行の対象や手続き、規模、適用される法規制が異なり、社債の発行体の目的に応じてどちらかの発行方法が選択されます。

私募社債:

特定の少数の投資家に対して販売される形式です。一般的に金融機関や機関投資家が対象となるため、発行の手続きが比較的簡素で迅速に行えるという特徴があります。これにより、発行コストを抑えながら特定の投資家から資金を調達することが可能です。

公募社債:

不特定多数の投資家を対象に広く募集される形式であり、一般的に証券会社を通じて販売されます。多くの投資家を対象とするため、資金調達の規模が大きくなる一方で、有価証券届出書の提出や開示義務など、発行に伴う手続きが煩雑となり、発行コストも高くなる傾向があります。

デジタル社債の事例と実施企業8選

事例1.エポスカード会員向け社債(株式会社丸井グループ)

丸井グループは、自社発行のクレジットカード(エポスカード)保有者向けにデジタル社債を自己募集で販売する取り組みを行っています。この施策は日本国内における事業会社初の公募デジタル社債の発行となり、予定発行額約1.2億円に対して約20億円の抽選申込みを集めることに成功しました。なお、デジタル社債の発行にはSecuritize Japan株式会社が提供しているSecuritizeを使用しています。

このデジタル社債の特徴は、ブロックチェーン技術を活用して管理されるため、透明性や効率性が大幅に向上している点にあります。加えて、直接的な顧客接点を持つ丸井グループならではの強みを活かし、独自のマーケティングや顧客満足度向上施策を組み込むことが可能です。この仕組みにより、発行体である丸井グループは資金調達コストを削減しつつ、自社ブランドの強化も実現しています。

この新しい資金調達モデルは、従来の社債販売では難しかった、販売状況や投資家情報データのリアルタイムな把握を可能にしました。また、同社債特有の試みとして利子の一部をエポスポイントとして付与することで、顧客にとって魅力的な還元を実現することを可能としています。

出典元:https://socialbond.0101maruigroup.co.jp/#/opportunities/213

同デジタル社債の人気は非常に高く、個人投資家からの関心の高さがうかがえます。丸井グループは2024年12月時点で計4回の発行を行っており、毎回発行額の10〜20倍に達する応募が殺到するほどの人気を誇っています。この成功は、従来の資金調達手法とは異なる事業会社としての資金調達手法に新たな可能性を提示しています。

出典元:https://www.securitize.co.jp/thought-leadership/blogs/2024-rwa-securitize-blog

事例2.デジタル特典付き社債「カゴメ 日本の野菜で健康応援債」(カゴメ株式会社)

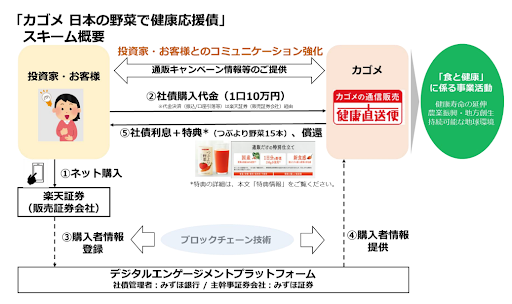

2023年1月、カゴメ株式会社は『デジタル特典付き社債「カゴメ 日本の野菜で健康応援債」』というデジタル社債を発行しました。このデジタル社債の発行には、みずほフィナンシャルグループが提供するデジタルエンゲージメントプラットフォームが活用されています。同社債を取得した投資家には、カゴメが提供する野菜ジュースが特典として用意されました。

出典元:https://www.kagome.co.jp/library/company/news/2023/img/2023013101.pdf

なお同社債は、厳密には『社債、株式等の振替に関する法律』の適用を受ける振替社債であり、セキュリティトークン社債ではありません。つまり、社債そのものがブロックチェーン技術を基盤に発行・管理されているのではなく、社債の購入者データや取引情報の管理にブロックチェーン技術が使用されているに過ぎません。同社債にはブロックチェーンを活用した仕組みは取り入れられているものの、社債がトークン化されているわけではない点に注意が必要です。

事例3.岡三証券グループ創業100周年記念ST債(株式会社岡三証券グループ)

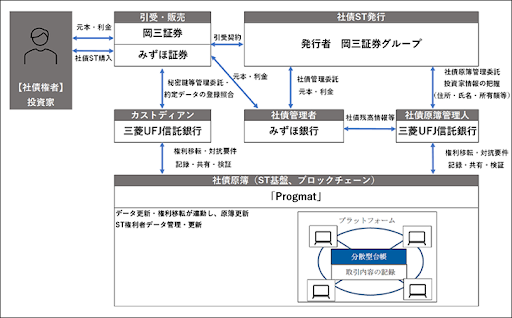

岡三証券グループは創業100周年を記念し、『岡三証券グループ創業100周年記念ST債』を公募発行しました。この取り組みは、岡三証券、みずほ証券、みずほ銀行、三菱UFJ信託銀行との協業によるもので、株式会社Progmatが提供するデジタルアセット管理基盤『Progmat(プログマ)』を活用して実施されました。同デジタル社債の発行額は20億円となっており、2024年12月時点における日本でのデジタル社債の発行事例として、2番目に大きい額となっています。

本プロジェクトでは先に挙げた協業各社がそれぞれの役割を担っています。具体的には、岡三証券グループがデジタル社債の発行体、みずほ証券と岡三証券が同デジタル社債の引受と販売、みずほ銀行が社債管理者としての発行・利払・償還事務、三菱UFJ信託銀行がProgmatを利用した社債原簿管理や秘密鍵のカストディを担っています。

画像出典元:https://www.okasan.jp/news/osg/2023/231122.html

事例4.XRP特典付きSBI証券発行デジタル社債(株式会社SBI証券)

2021年4月、株式会社SBI証券は公募自己募集型のデジタル社債を発行し、一般投資家向けのセキュリティトークンオファリング(STO)を実施しました。なおSTOとは、社債や株式などの発行体がブロックチェーン等の電子的手段を用いて発行する有価証券(セキュリティトークン)を発行して資金調達を行う仕組みを指します。

同デジタル社債は株式会社BOOSTRYが提供するブロックチェーンプラットフォーム『ibet for Fin』を用いて発行・管理を行い、発行から期中管理、償還までの業務プロセスを電子的方法により完結させています。さらにSBI証券は、このデジタル社債を取得した投資家に対し、保有額に応じて暗号資産XRPを特典として付与することを発表しました。

XRPの付与は、SBIグループ傘下の暗号資産取引所であるSBI VCトレード株式会社の口座を通して実施されました。

参照元:https://www.sbigroup.co.jp/news/pr/2021/0419_12416.html

事例5.デジタル環境債(株式会社日立製作所)

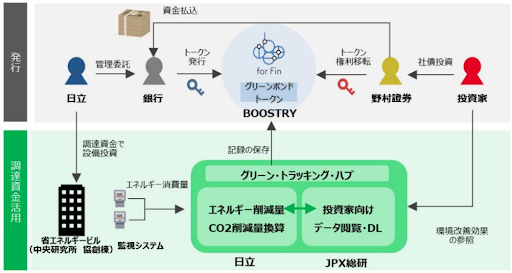

株式会社日立製作所は、2023年11月に株式会社JPX総研、野村証券株式会社、株式会社BOOSTRYと、グリーン・デジタル・トラック・ボンド(以下、デジタル環境債)の発行に向けて協業を発表しました。デジタル環境債とは、デジタル技術を活用して、グリーン投資に関連したデータの透明性の向上やデータ収集の効率化をめざす債券を指す言葉です。協業発表の1ヵ月後である2023年12月に、デジタル環境債が発行されました。

この事例は、発行額が100億円、償還期間が一般的な社債でも見られる5年間、複数の機関投資家(日本生命、日本政策投資銀行など)が参加している、などの点において、実証実験レベルを超えた活用であると言えます。

この取り組みは、グリーンボンド(再生可能エネルギーや省エネルギー事業などに要する資金を調達するために発行する債券)に必要な要件を、ブロックチェーンの特徴を用いて効率化することを実現しています。グリーンボンドの発行では、従来より資金使途およびデータの追跡を行う負担の大きさが課題として認識されていました。

例として、太陽光発電所の建設を挙げます。太陽光発電所の建設を通して二酸化炭素の排出量を削減することを目的としたグリーンボンドを発行する場合、プロジェクト完了後に実際に二酸化炭素の排出が削減できているか等のデータを追跡し、グリーンボンドの投資家に向けてその結果を定期的に開示しなければなりません。デジタル環境債では、このようなデータの開示作業をブロックチェーンによって効率化しています。

出典元:https://www.mlit.go.jp/sogoseisaku/environment/content/001747966.pdf

日立製作所のデジタル環境債の発行スキームは、上図のようになっています。デジタル社債の発行自体は、BOOSTRYが提供するブロックチェーンプラットフォーム『ibet for Fin』にて行われています。データの追跡に関しては、日立製作所とJPX総研が開発したグリーン・トラッキング・ハブを用いて環境改善効果をタイムリーに参照することに成功しています。なお、野村証券はスキームの組成、同社債の引受、投資家への販売を担当しています。

参照元:https://www.hitachi.co.jp/New/cnews/month/2023/11/1116.html

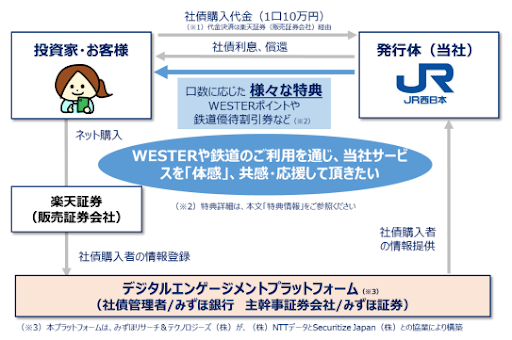

事例6.WESTをもっと!WESTER債(西日本旅客鉄道株式会社、JR西日本)

2024年6月、JR西日本は個人投資家向けのデジタル社債として『WESTをもっと!WESTER債(正式名称は西日本旅客鉄道株式会社第80回無担保社債)』を発行しました。同社債は、鉄道事業者として初の個人向けデジタル特典付き社債となっており、購入することでJR西日本に関連する様々な特典を獲得できるようになっています。

特典の具体的な内容としては、1口または2口購入でWESTERポイント(JR西日本グループ共通のポイント)を1,000ポイント付与、3口以上の購入でWESTERポイントを2,000ポイント付与されます。加えて3口以上購入した投資家には、JR西日本エリア内の片道一人分の運賃料金が50%割引される鉄道優待割引券1枚のプレゼントも行われました。なお社債としての条件は、1口10万円で、償還期間1年、利率0.41%となっています。

出典元:https://www.westjr.co.jp/press/article/items/240606_00_press_digitalcorporatebond.pdf

なお同社債は、厳密には『社債、株式等の振替に関する法律』の適用を受ける振替社債であり、セキュリティトークン社債ではありません。つまり、社債そのものがブロックチェーン技術を基盤に発行・管理されているのではなく、社債の購入者データや取引情報の管理にブロックチェーン技術が使用されているに過ぎません。同社債にはブロックチェーンを活用した仕組みは取り入れられているものの、社債がトークン化されているわけではない点に注意が必要です。

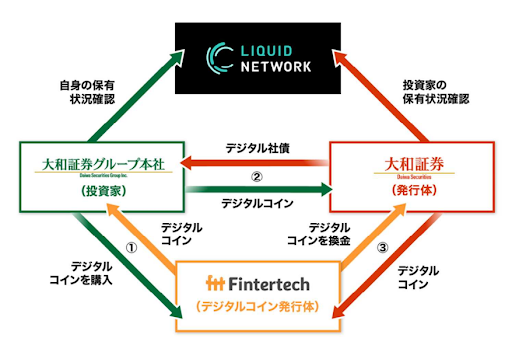

事例7.大和証券デジタル社債(大和証券株式会社)

この取り組みは、2021年2月に発表された株式会社大和証券グループ本社と株式会社デジタルガレージの共同実証実験にて行われました。なお、デジタル社債発行の際に採用されたブロックチェーンは、先の2社が合併で設立したベンチャーキャピタルにて投資を行ったカナダのブロックチェーン企業『Blockstream Corporation Inc.(ブロックストリーム)』が開発したLiquid Networkとなっています。

大和証券デジタル社債は、発行体が大和証券株式会社、投資家が大和証券グループという座組の自己募集形式で発行されています。購入に際する払込みには、Liquid Network上でFintertech株式会社が発行したデジタルコインが用いられています。

なお、同社債の利払い、買入消却においてもデジタルコインが対価となる仕組みが採用されていました。加えて、社債の発行時には、デジタルコインでの払込みと同時にLiquid Network上でデジタル社債の保有者記録が更新される仕組みが採用されていました。このように、ブロックチェーン上に記録されたデジタルコインを対価とした有価証券の発行および買入消却システムの実現は、日本初の取り組みでした。

画像出典元:https://ssl4.eir-parts.net/doc/8601/tdnet/1939042/00.pdf

なお、先に言及されていたFintertech株式会社は、暗号資産保有者向けの金融サービス事業を展開しているWeb3企業です。同社は大和証券グループと株式会社クレディセゾンの合弁会社として設立されました。より詳細を知りたい場合は、以下の記事をご覧ください。

事例8.大和F&Aデジタル社債(大和フード&アグリ株式会社)

この取り組みに関しても、先に示した実証実験の一環で行われました。大和F&Aデジタル社債は、大和フード&アグリ株式会社(以下、大和F&A)が発行体となり、大和証券が私募の取り扱いを担当し、大和証券グループ本社の役職員を投資家とする形で実施されました。同社債は投資家間で売買が可能であり、償還時には、大和F&Aが関与する農産品が特典として付与されるユーティリティを付けています。

出典元:https://ssl4.eir-parts.net/doc/8601/tdnet/1939042/00.pdf

デジタル社債の発行支援企業

株式会社BOOSTRY

画像出典元:https://boostry.co.jp/

株式会社BOOSTRY(ブーストリー)は、ブロックチェーン技術を活用した有価証券(セキュリティトークン)の発行・管理基盤の開発や提供を行うWeb3企業です。2019年9月に野村ホールディングスと野村総合研究所(NRI)が出資して設立されました。その後、2020年12月にはSBIホールディングス、2023年3月にはJPX総研が資本参加した結果、2024年12月時点での株主比率は、野村ホールディングスが51%、NRIが34%、SBIホールディングスが10%、JPX総研が5%となっています。

BOOSTRYは、セキュリティトークンの管理・流通が可能なコンソーシアム型ブロックチェーン基盤である『ibet for Fin』の開発および提供を中心に事業を展開しています。同基盤は日本の金融機関が共同運営しており、デジタル社債などの発行に活用されています。

2024年12月時点のデータによると、ibet for Fin で発行されたSTの累計額は約752億円に達しており、これは国内におけるセキュリティトークン発行プラットフォームで1位の実績となっています。これまでibet for Finで発行されてきたSTの具体例としては、那須ガーデンアウトレットの不動産セキュリティトークン、株式会社日立製作所のデジタル環境債などが挙げられます。

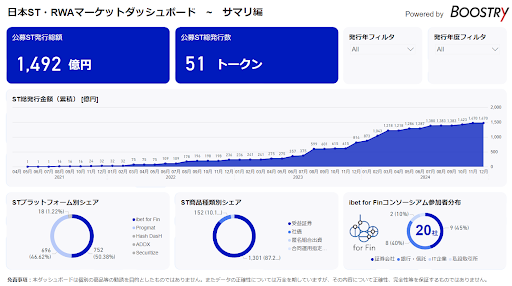

なおBOOSTRYではセキュリティトークン発行に関するデータダッシュボードを公開しており、当該ページにて日本における市場規模を観察することが可能となっています。以下図は2024年12月時点におけるデータダッシュボードの状態を表しています。

画像出典元:https://boostry.co.jp/st-data

株式会社Progmat

画像出典元:https://progmat.co.jp/en/

株式会社Progmatは、デジタルアセットの発行・管理を行うためのプラットフォーム『Progmat(プログマ)』の開発・運営を行っている企業です。同社は三菱UFJ信託銀行、NTTデータ、みずほ信託銀行、三井住友信託銀行、三井住友フィナンシャルグループ、SBI PTSホールディングス、JPX総研、Datachainを株主としており、メンバーにも株主企業から参画している人材が多く在籍しています。

プログマでは、ブロックチェーン技術を活用したセキュリティトークンやステーブルコインの発行・管理を支える高度な基盤を提供しており、企業や金融機関が安全な形でSTやステーブルコインを発行・管理できる環境を整えることを目的としています。

プログマは主に不動産セキュリティトークンの発行事例において多く採用されていますが、デジタル社債の発行事例も存在しています。プログマは2023年4月、岡三証券グループ初となるデジタル社債『岡三証券グループ創業100周年記念セキュリティトークン債』の発行および社債原簿管理に携わりました。同デジタル社債の発行額は20億円となっており、2024年12月時点における日本でのデジタル社債の発行事例として2番目に大きい額となっています。

出典元:https://progmat.co.jp/press/pdf/press231122_01.pdf

株式会社デジタルガレージ(株式会社Crypto Garage)

画像出典元:https://cryptogarage.co.jp/en/

株式会社デジタルガレージ(以下DG)は、1995年に設立された企業です。2000年12月に東京証券取引所プライム市場への上場を果たしています。同社は、決済、マーケティング、投資・育成事業を中心に、多岐にわたるサービスを展開しています。特に、オンライン決済事業では国内最大級の規模を誇り、多様な総合決済プラットフォームを提供しています。

DGはブロックチェーン金融サービス事業を展開する子会社である株式会社Crypto Garageを所有しており、同社を通してカストディやOTCといった暗号資産関連のプロジェクトに積極的に取り組んでいます。

2021年2月には、株式会社大和証券グループ本社とデジタル社債発行のための共同実証実験を通して、大和証券株式会社と大和フード&アグリ株式会社のデジタル社債を発行する取り組みを実施しました。

Securitize Japan株式会社

画像参照元:https://www.securitize.co.jp/

Securitize Japan株式会社は、Securitize, Inc.の日本法人であり、同社が世界的に展開しているセキュリティトークンの発行プラットフォーム『Securitize』を日本の法規制に対応した形で提供しています。Securitize, Inc.は米国を拠点とするブロックチェーン企業であり、Securitizeをグローバルに提供しています。同プラットフォームは、ブロックチェーン技術を活用し、KYC/AML対応、スマートコントラクトによる配当分配、自動化された投資家管理機能などを備え、グローバルな法規制に準拠した運用を可能にしています。

同プラットフォームは、株式や社債、会員権などのさまざまな資産のトークン化を可能にし、Ethereum、Polygon、Avalancheなどの複数のブロックチェーン上での発行に対応しています。企業が上記のようなセキュリティトークン発行およびセキュリティトークンを通した資金調達(Security Token Offering、STO)を行う際に必要なマーケティング、ライセンス取得、業務効率化なども支援し、クライアントが抱える顧客に効果的な運営体制の構築をサポートします。

全体としてSecuritizeは、セキュリティトークンの発行者と当該トークンへの投資家の両方にとって最適なユーザー体験を提供しています。

出典元:https://www.securitize.co.jp/thought-leadership/blogs/2024-rwa-securitize-blog

同社は2024年7月、日本初の映画関連権利のST化プロジェクトへのSecuritizeプラットフォームの提供を発表しました。このプロジェクトは、直木賞受賞作『宝島』の実写映画化プロジェクトの製作委員会への出資権利を小口化およびトークン化するものです。投資家はこのSTを購入することで、配当に加えて、特典映像や劇場用宣伝ポスターの取得、試写会への参加、エンドロールへのクレジット表示などの特典を受けられる予定です。

出典元:https://www.securitize.co.jp/news-press-releases/press-releases/phillip_filmfunding

Securitize Japan株式会社へのお問い合わせはこちらから

まとめ

デジタル社債は、従来型の社債と比べて透明性や効率性を大幅に向上させるブロックチェーン技術を活用した革新的な金融商品です。この金融商品の登場により、社債の発行・管理プロセスが大幅に簡素化されるとともに、コスト削減や取引の迅速化が実現しています。こうした利点は、発行体と投資家双方にとって大きなメリットをもたらし、新たな資本市場の可能性を広げています。

デジタル社債は、金融のデジタル化とブロックチェーン技術の進化によって生まれた革新的な金融商品であり、今後も多くの発行事例が増えると期待されています。本格的な導入が進む前に、本記事を通してデジタル社債の全体像を把握し、関心を持っていただければ幸いです。

MCB Web3カタログのご紹介

MCB Web3カタログは、Web3領域におけるBtoBサービスを網羅的に検索・比較することができるカタログサイトです。MCB Web3カタログの会員(無料)になると、事業者向けのWeb3ソリューションに関する資料を個別もしくはカテゴリー別に請求できます。

以下のような企業様におすすめです。

- デジタル社債やSTを活用した新規事業の開発を検討している企業

- ブロックチェーン活用に向けたコンサルティングサービスを探している企業

- Web3関連のソリューション導入を検討している事業者

MCB Web3カタログへ掲載してみませんか?約50社が掲載する国内最大級のWeb3×BtoBサービス検索・比較プラットフォームです。新規掲載企業も随時募集しております。

web3ニュースレター

web3ニュースレター